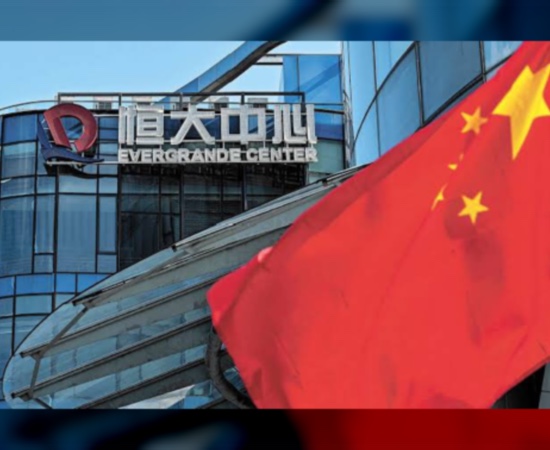

Evergrande, el gigante que agoniza requiere del rescate del gobierno del país asiático para honrar deuda por 300 mil millones de dólares. En los mercados financieros de todo el mundo hay temor por el “efecto contagio”, que podría desencadenar una crisis similar a la de las hipotecas subprime, en 2008

José A. Medina

En septiembre de 2008 estalló la mayor crisis financiera mundial de este milenio y es recordada incluso por ser una de las más profundas del último siglo; las secuelas de esa debacle económico financiera, originado en el mercado inmobiliario aún prevalecen en muchos países desarrollados.

Conocida como la crisis de las hipotecas subprime se originó por la desconfianza crediticia que se extendió inicialmente por los mercados financieros de Estados Unidos.

De hecho, fue la alarma que puso en la mira a las hipotecas «basura» de Europa desde el verano del 2007, evidenciándose al verano siguiente con la crisis financiera de 2008, que se detonó con la quiebra de Lehman Brothers, el mayor banco de inversión en el país vecino. Se considera el detonante de la gran recesión internacional.

La crisis hipotecaria, hasta octubre de 2008, se había saldado con numerosas quiebras financieras, nacionalizaciones bancarias, constantes intervenciones de los bancos centrales de las principales economías desarrolladas, profundos descensos en las cotizaciones bursátiles y un deterioro de la economía global real que provocó la mayor depresión desde la II Guerra Mundial.

En las últimas semanas el tema de la situación del gigante inmobiliario chino Evergrande ha cobrado interés en los mercados financieros globales. Se trata de la segunda inmobiliaria más grande de China.

La inmobiliaria admitió que probablemente no pueda honrar la deuda cercana a 300 mil millones de dólares, aumentando el riesgo de quiebra, por lo que dado el tamaño de deuda y su extensa red de filiales existe la preocupación sobre un riesgo sistémico, con posibles impactos negativos en otros países distintos a China.

El pasado 23 de septiembre la corporación tenía un vencimientos de pagos por 83.5 millones de dólares de intereses por su bono de marzo de 2022. El 29 de septiembre debió pagar otros 47.5 millones de dólares por los bonos de marzo de 2024.

Ambos bonos entrarían en impago si Evergrande no liquida los intereses dentro de los 30 días de las fechas de pago previstas. En cualquier escenario de impago, de acuerdo con especialistas de CIBanco, Evergrande tendrá que reestructurar los bonos. En total, para lo que resta del 2021, los pagos por realizar superan los 660 millones de dólares. Además, tiene una deuda con cientos de miles de clientes que adelantaron dinero por propiedades que aún no se construyen.

Los operadores temen que una posible quiebra de la empresa afecte a toda la economía China, ya que los pasivos de la compañía representan aproximadamente el 2% del PIB del país asiático.

La preocupación radica en un posible “efecto contagio”. Los principales acreedores de Evergrande son bancos e inversionistas chinos. Los pasivos de la empresa involucran a más de 128 bancos y más de 121 instituciones no bancarias. La información sobre los altos niveles de deuda de Evergrande no es un tema nuevo, comentaron los especialistas de la Dirección de Análisis Ecónomico y Bursátil de CIBanco.

La más endeudada del mundo

Desde 2015 la empresa era conocida por emitir bonos con altos rendimientos (high-yield) con los que financiaba su crecimiento vertiginoso en su búsqueda de diversificar su negocio. Ese año, la empresa reportó que su deuda ascendía a 57 mil millones de dólares, ganándose el sobrenombre de la “inmobiliaria más endeudada del mundo”.

Sus problemas financieros afloraron en agosto de 2020, cuando el gobierno de China anunció medidas para controlar el endeudamiento de las inmobiliarias. El gobierno actuó en gran parte por el miedo a una burbuja inmobiliaria y que esta se rompiera de forma desordenada.

Ese mismo mes, la compañía envió una carta al gobierno de la provincia de Guangdou, alegando que tenía problemas de liquidez y que esto podría ocasionar el impago de sus préstamos. La carta salió a la luz en septiembre de ese año y puso en entredicho la capacidad de la empresa para afrontar sus pagos. A partir de entonces, Evergrande inició una fuerte estrategia de desapalancamiento.

La empresa estructuró un plan con el objetivo de reducir su deuda a la mitad para 2023. Sin embargo, estas medidas no fueron lo suficientemente rápidas y la compañía siguió enfrentando serias dificultades en sus niveles de deuda. La empresa perdió liquidez y sus calificaciones crediticias siguieron bajando, sus bonos perdieron valor y sus acciones registran caídas significativas.

Aunque se ha hecho la comparación, algunos analistas consideran que la situación está muy lejos de ser algo similar a las implicaciones que tuvo en su momento la quiebra de la estadounidense Lehman Brothers y que terminó desencadenando la gran crisis económica de 2008-2009.

No obstante aclaran que esto no significa que no habrá consecuencias en los mercados financieros. Es probable que este tema continúe generando episodios de aversión global al riesgo (de forma intermitente), por lo menos hasta conocer el desenlace de la empresa o una posible decisión de intervención del gobierno chino.

Por el momento no se sabe si el gobierno de Xi Jingping permitirá que la inmobiliaria colapse o si la rescatará. La autoridad cuenta con recursos de sobra para proveer de liquidez al mercado en caso de requerirse. Como es una costumbre, los mercados financieros se adelantan al peor escenario (en este caso una quiebra de Evergrande) y por eso se observaron sesiones negativas en la mayoría de los activos de mayor riesgo (bolsas de valores y monedas de emergentes).

En los mercados de renta variable, está siendo el pretexto perfecto para que los operadores tomen utilidades debido a las fuertes ganancias acumuladas en los últimos meses.

Temor infundado

“Desde la crisis financiera mundial de 2008-2009, el mayor temor de los mercados financieros ha sido no saber detectar el siguiente episodio Lehman (Brothers). Se ha comparado el colapso de este banco de inversión estadounidense fuertemente apalancado con la crisis de la deuda europea en 2012, la crisis del gas shale en Estados Unidos en 2015 y la crisis económica de Argentina en 2019.

“Ninguno de estos eventos, por muy graves que fueran para los inversionistas y las empresas implicadas, se convirtió en una crisis mundial, y esperamos que suceda lo mismo con el Grupo Evergrande chino, es improbable que se convierta en un problema sistémico”, afirmó Yves Bonzon, CIO de la consultoría Julius Baer.

No cabe duda de que Evergrande es un coloso del mercado inmobiliario chino, con una facturación de 71 mil millones de dólares en 2020; es decir, casi el 5% de las ventas inmobiliarias nacionales. A finales de junio, informó que contaba con una reserva de suelo edificable equivalente a 214 millones de metros cuadrados, repartidos en 233 ciudades.

Para financiar su expansión, Evergrande se ha convertido en el mayor emisor individual de deuda de alto rendimiento de Asia, con unos 20 mil millones de dólares en bonos en circulación. Sin embargo, su exposición al mercado nacional de renta fija y a los bancos chinos es relativamente baja. “Calculamos que Evergrande únicamente representa el 0.24% de la exposición total de los préstamos de la banca china, por lo que en este caso no apreciamos ningún riesgo sistémico”, comentó la especialista.

Existe, no obstante, una cuestión más delicada desde el punto de vista político: se trata de los préstamos que Evergrande ha recibido de contratistas y de todas aquellas personas que han pagado por un apartamento —que la empresa prometió construir en un plazo de solo dos o tres años. Teniendo en cuenta estos factores, estimó que el desenlace más probable será una reestructuración de la deuda.

En su análisis, Yves Bonzon advierte que un rescate total por parte del gobierno chino entraría en conflicto con la nueva filosofía de prosperidad común, ya que Evergrande fue creada en 1996, y los fundadores siguen controlando más de tres cuartas partes de la empresa. Sin embargo, un colapso fuera de control provocaría una gran onda de choque en el mercado inmobiliario y podría afectar gravemente a los contratistas de Evergrande.

Según las últimas estadísticas del gobierno chino, la construcción sigue representando alrededor del 30% del empleo total y, por tanto, es demasiado importante para ser ignorada. Una reestructuración de la deuda con amplia protección para los compradores y contratistas nacionales (a expensas de los inversionistas internacionales) minimizaría el riesgo económico y las consecuencias negativas para el gobierno.